船市进入复苏周期预计持续到2022年?

7月28日,《外商投资准入特别管理措施(负面清单)(2018年版)》正式生效,标志着船舶工业全面对外开放,中国船舶工业发展进入新的历史时期。2018年,是中国改革开放40周年,也是国际金融危机爆发10周年。过去40年来,中国船舶工业锐意改革、敢闯敢试,实现从以军为主向军民融合的转变,从国内市场向国际市场的转变,从计划经济向市场经济的转变,走出了一条具有中国特色的产业发展之路,跻身世界造船大国,形成中日韩“三足鼎立”的造船产业竞争格局。过去10年来,美国次贷危机演变为全球性金融危机,对世界造船业产生深远影响,船舶市场价格持续低迷,大批造船企业关停破产,造船企业发展处于十分艰难的处境。中国船舶工业所面临的内部条件和外部环境正发生重大变化,客观看待中国船舶工业发展所处的历史阶段,准确把握国际船舶市场形势,对于推进船舶工业高质量发展,成为世界造船强国具有重要意义。

一、中国船舶工业发展现状

进入本世纪,中国船舶工业快速发展,2007年,中国新接订单量达到世界首位;2008年,中国手持订单量达到世界首位;到2010年,中国造船完工量、新接订单量、手持订单量三大造船指标全面超越韩国,位居世界首位,成为世界造船大国。受到国际金融危机的深度影响,近年来中国船舶工业发展形势严峻,不少企业破产倒闭,造船企业“融资难”、“交船难”、“盈利难”等问题依然存在。全国造船完工量累计萎缩44%,2011年,全国造船完工量达到峰值约7700万载重吨,到2017年跌至不足4300万载重吨。

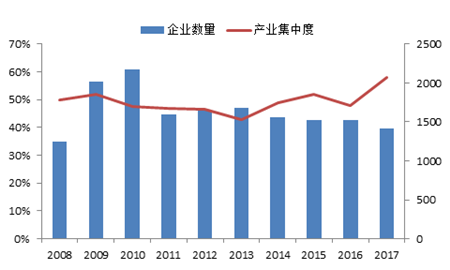

从企业数量来看,规模以上企业数量累计减少35%。2010年,全国船舶工业规模以上企业数量达到峰值2179个,到2017年,该数值跌至1410个,累计减少769个,规模以上企业数量萎缩35%。受此影响,造船企业的产业集中度明显提升,2010-2017年,全国前十家企业造船完工量占全国的份额由48%提升至58%.

图 1规模以上企业数量与造船业集中度

数据来源:中国船舶工业行业协会,产业集中度为前十家企业造船完工量占全国份额

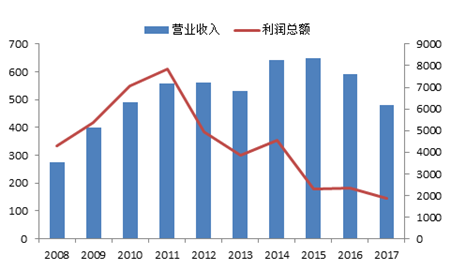

从收入规模来看,全行业营业收入连续两年大幅下滑。2015年,船舶工业营业收入达到峰值8365亿元,2017年,该数值跌至6195亿元,较2015年下滑26%。从利润总额来看,2012年以来呈现明显下滑趋势。2011年,船舶工业利润总额达到峰值612亿元,到2017年,该数值跌至147亿元,较2011年下跌76%。

图 2船舶工业规模以上企业收益情况

数据来源:中国船舶工业行业协会

二、中国船舶工业的产业发展阶段

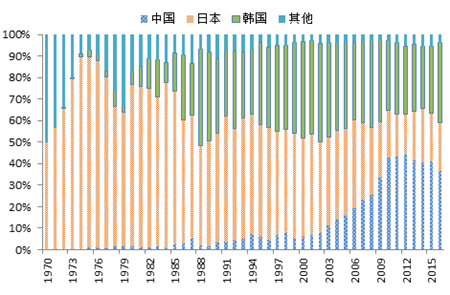

产业转移是世界船舶工业的发展规律。二十世纪以来,世界造船中心先后由欧美转移至日本,由日本转移至韩国,目前正由韩国向中国转移。20世纪50年代以前,世界造船中心在欧美;1973年第一次石油危机后,日本造船业快速发展,世界造船业形成日、欧两极竞争格局;1978年第二次石油危机后,韩国造船业异军突起,造船产量超过西欧稳居世界第二位,世界造船业形成韩、日两极竞争格局;本世纪以来,中国造船业快速崛起,逐渐形成中、韩、日三极竞争格局并延续至今,尤其是中韩两国竞争呈现白热化状态。

世界造船业的产业转移,呈现出如下特点:一是转移速度加快,日本第一造船大国的地位维持了46年(1956-2001年),韩国第一造船大国的地位维持了9年(2002-2010年),从造船完工量国际份额4.5%成为第一造船大国(42%),韩国用了22年时间(1980-2002年),而中国用了17年时间(1993-2010年)。二是产业转移伴随着重大技术变革,以壳舾涂一体化和大分段造船法为核心的造船模式,奠定了日本第一造船大国的基础;以“巨型总段造船法”为基础的新造船模式,使韩国超越日本成为第一造船大国。三是产业转移伴随着经济危机,经过两次石油危机,日本造船业国际份额大幅下降;亚洲金融危机后,韩国造船业竞争力极大提升并全面超过日本;本轮金融危机后,中国三大造船指标全面超越日本和韩国。

图3中日韩造船完工量全球份额

产业生命周期分为初创、成长、成熟和衰退四个阶段,综合造船完工量及其国际份额、企业数量等因素来看,目前中国船舶工业正进入成熟期初期(或者说成长期与成熟期的过渡阶段),2000年以前为初创期,2000年-2012年为成长期,2013年以后进入成熟期过渡阶段。从日韩的造船业产业周期来看,日本造船业正处于衰退期初期,其成熟期持续时间已长达40年;韩国造船业仍处于成熟期,已持续15年左右。尽管当前中国船舶工业发展形势严峻,但从产业发展趋势和产业转移规律来看,中国船舶工业正进入并将长期处于产业成熟期,预计至少维持20-30年时间。

三、中国船舶工业发展所处的市场周期

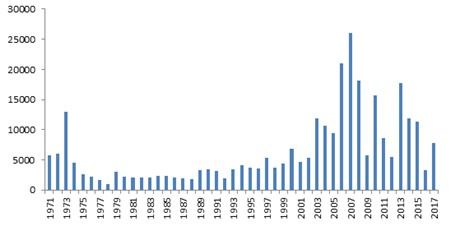

周期性波动是世界船舶市场的发展规律。上世纪70年代以来,世界船舶市场经历了三次大规模的调整,分别是第一次石油危机、第二次石油危机和本轮金融危机。第一次石油危机后,1974-1978年全球新船成交量连续五年下滑;第二石油危机后,1980-1988年世界船舶市场长期低迷。受两次石油危机影响,世界船舶市场进入长达十五年的萧条期。经过上世纪九十年代的调整,新世纪以来,世界船舶市场进入新一轮周期,2000-2008年,世界船舶市场处于上升周期;受金融危机影响,2009年以来,世界船舶市场进入下降周期。

图41971-2017年全球新船成交量

下面通过对过去三十年新船价格、新船订单量、船舶拆解量的数据分析,综合推测目前船舶市场所处的行业周期位置。

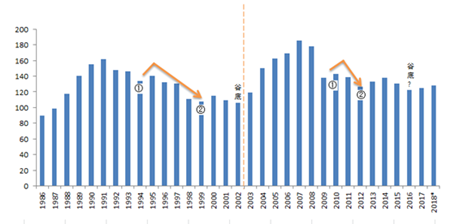

(一)从新船价格来看,2016年很有可能是本轮周期的谷底

以2002年为分界线,过去三十年全球新船价格变动可分为两个周期,每个周期包括上升期和下跌期两个阶段。在前一个周期(1986-2002年),上升阶段价格累计增长80%,下跌阶段价格累计降低34%;在本周期(2003年至今),上升阶段价格累计增长74%,下跌阶段(到2016年)价格累计降低34%。

目前来看,两个周期的价格波动幅度大致相当,但下跌阶段表现出明显的不同之处。前一个周期价格呈现逐年下跌态势,持续11年时间,年度跌幅相对平均;而本周期仅用一年(2009年)时间就释放22%的跌幅,用四年时间(到2012年)释放几乎全部33%的跌幅,价格快速下跌后多年处于停滞徘徊阶段。

图 5全球新船价格指数

数据来源:英国克拉克森,时间截至2018年6月

分析发现,两个周期的下跌阶段都经历二次探底,前一个周期的下跌阶段在二次探底后又波动三年于2002年触底;本周期下跌阶段在二次探底后波动四年于2016年三次探底,2017年以来持续回升。初步判断,2016年新船价格很有可能是本轮周期的谷底。

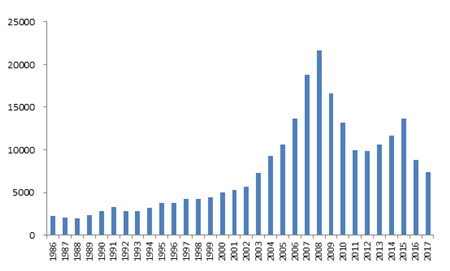

(二)从新船成交量来看,平均水平已跌至本轮周期的谷底

仍以2002年为分界线,全球新船订单量的变动可分为两个周期。前一周期(1986-2002年)全球新船订单量相对稳定阶段,年度同比增幅不超过100%,同比跌幅不超过40%,年均水平约3700万DWT。本周期明显分为两个阶段,2003-2008年市场高度兴旺,每年订单量均超过9000万DWT,年均水平高达1.6亿DWT;2009年至今成交量大开大合,新船订单量非常不稳定,波动区间从3200万DWT到17800万DWT,个别年份同比增幅超过200%,跌幅超过60%。

图 6全球新船订单量

由于船舶建造周期长,从签订合同到完工交付通常需要3年左右,三年移动平均值可以反映新船需求的变动趋势。计算方法为:本年度调整后的新船订单量=(本年+上一年+前一年)新船订单量/3。经过处理后的数据显示,新船订单量于2012年一次探底,2017年二次探底,且2017年新船订单量已跌回本轮周期初期2003年的水平,大约7500万载重吨。综合考虑近三十年来的新船成交量水平、当前全球船队规模以及更新建造需求,可以判断,新船订单量已经触及本轮周期的谷底,未来几年,全球新船订单量的年平均水平也将大致维持在8000万载重吨左右。

图 7全球新船订单量三年移动平均值

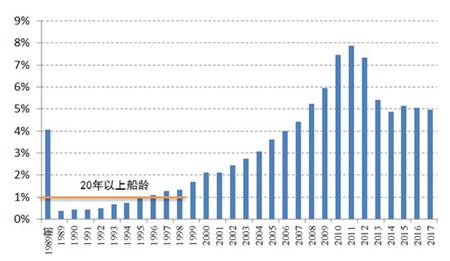

(三)基于船舶拆解量推测,新船价格将持续上涨至2022年

船舶拆解量与新船价格具有明显的负相关性,老旧船舶拆解量越少,新船价格越高。过去三十年,全球老旧船舶拆解有两段时间处于低谷,一是1988-1991四年间,二是2004-2008五年间,这两段时间的新船价格都处于持续上升期,而此后随着老旧船舶拆解量的增长新船价格持续下滑。上一轮拆船高潮持续12年(1992-2003年),年均拆船量2200万DWT,占同期全球船队平均规模的2.8%;本轮拆船高潮已持续9年(2009-2017年),年均拆船量4100万DWT,占同期全球船队平均规模的2.6%。

图 8全球船舶拆解量与新船价格指数

数据来源:英国克拉克森

船舶拆解量的显著减少,往往预示着新船价格将进入上升通道。船舶拆解的船龄通常在20年以上,尤其是25年以上数量最多。从目前全球船队的船龄结构来看,30年以上船龄(1989年前建造)约占4.1%,25-30年船龄累计仅占2.4%,而2000年以后建造(船龄在18年以下)的船舶各年占比均超过2%,且2008年以后建造的各年占比超过5%。根据船龄结构分析,本轮船舶拆解高潮正走向低谷,预计2020-2022将成为船舶拆解低谷。由此推断,全球新船价格已进入上升周期,且将于2022年达到顶点,随后将进入下跌周期。

图 9 2018年6月全球船队建造时间分布图

数据来源:英国克拉克森

综合新船价格、新船成交量以及船舶拆解量判断:国际船舶市场本轮周期已经触底,目前正进入复苏上升期,总体呈现“价涨量稳”趋势。未来四年,新船价格将出现较大幅度上涨,但新船成交量将逐步趋稳,年均成交量维持在8000万载重吨左右。

四、推进船舶工业高质量发展

推进船舶工业高质量发展,是中国经济进入新常态的必然要求,是中国船舶工业步入产业成熟期的必由之路,也是中国船舶工业应对国际竞争环境的必然选择。未来5-10年,成为中国船舶工业实现高质量发展的重要机遇期。

一是切实提高研发创新能力。加大基础研发投入,重视研发人才的引进和培养,下大力气攻克基础共性技术,积极布局行业前瞻性技术,推动产学研用协同攻关,使行业发展步入创新驱动的良性循环。

二是加快释放和培育内需。扭转船舶工业作为出口导向型产业的传统观念,大力挖掘并释放新内需,注重培养内需,为船舶工业注入新动能,实现市场需求由“出口导向”向“内外兼顾”转型。打破制约产业发展的政策瓶颈,重点发展大众游艇租赁旅游业、滨海及岛礁旅游业、深远海养殖业、海洋休闲渔业等,带动壮大一批专业化、特色化的中小船舶企业。

三是大力发展船舶配套业。主要船用设备基本立足国内,是世界造船强国的重要标志。船用设备发展滞后,成为制约中国造船强国建设的主要瓶颈。实现造船强国目标,必须加快提高船用设备研制与服务能力,全面突破船舶配套产业发展瓶颈。掌握船舶动力、甲板机械、舱室设备、通导与智能系统及设备的核心技术,打造一批具有国际竞争力的品牌产品,建立完善的船用设备研发、设计制造和服务体系。

四是推进造船产能结构调整。全面对外开放,将加速国内造船业的产能结构调整。利用对外开放机遇,加快化解过剩产能,加快推进国有企业低效无效资产和“处僵治困”工作,促进跨行业、跨区域、跨所有制的兼并重组,引导国内企业实现错位竞争,形成良性竞争格局,避免内部恶性竞争。

五是创新制造模式。世界造船产业的转移,通常伴随造船模式的变革,日本、韩国成为世界造船强国均得益于本国造船模式的创新。实现高质量发展,成为世界造船强国,中国要抓住新一轮科技革命和工业革命带来的生产方式变革机遇,大力推进数字化、网络化和智能化技术在船舶制造过程中的应用,实现造船模式的变革。

(万鹏举)

声明:本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。如果您发现网站上所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并按国家标准支付稿酬或立即删除内容,以保证您的权益!联系电话:010-58612588 或 Email:editor@mmsonline.com.cn。

- 暂无反馈